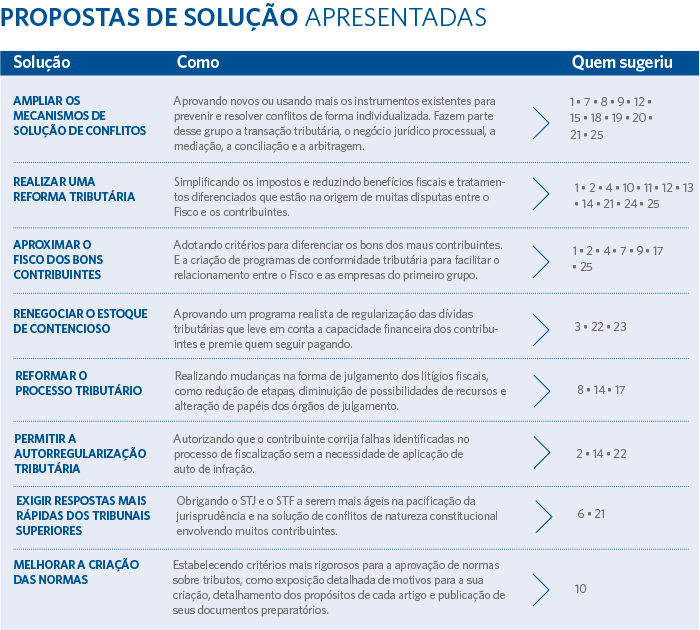

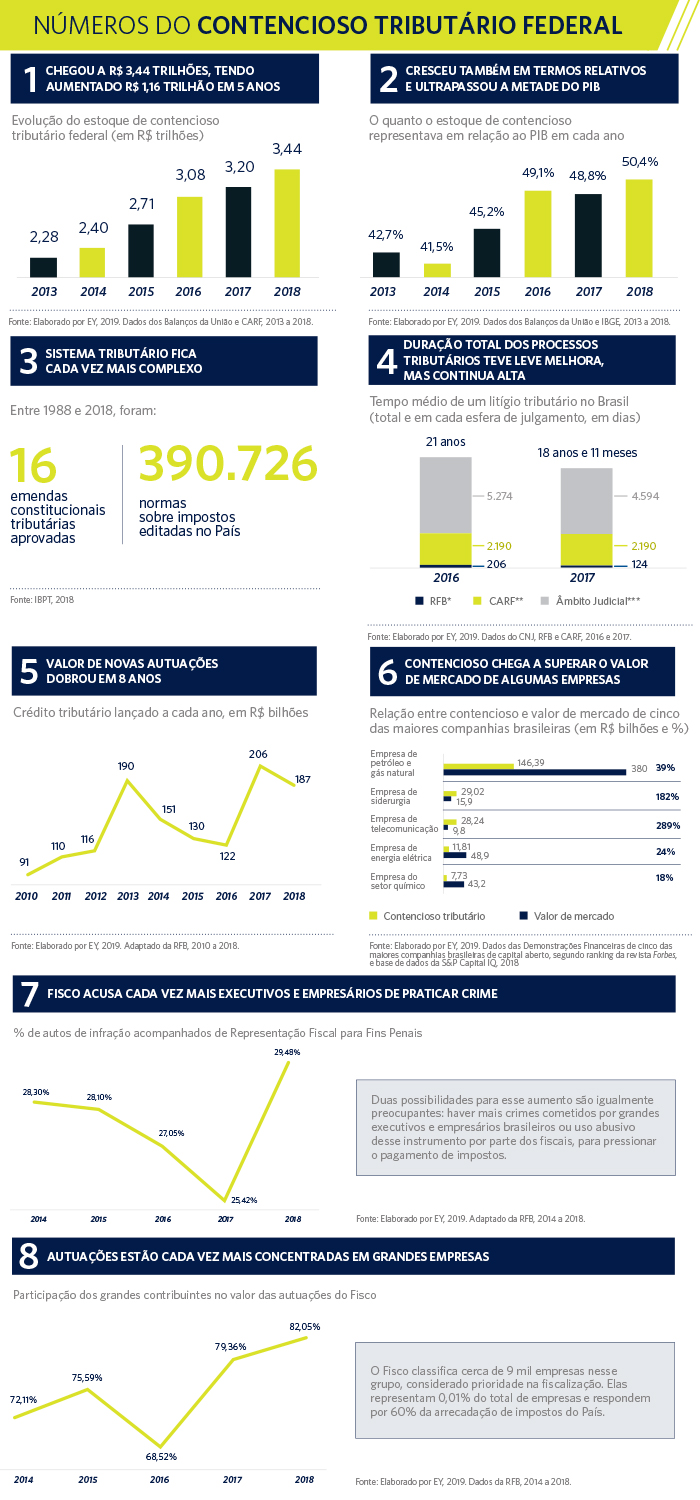

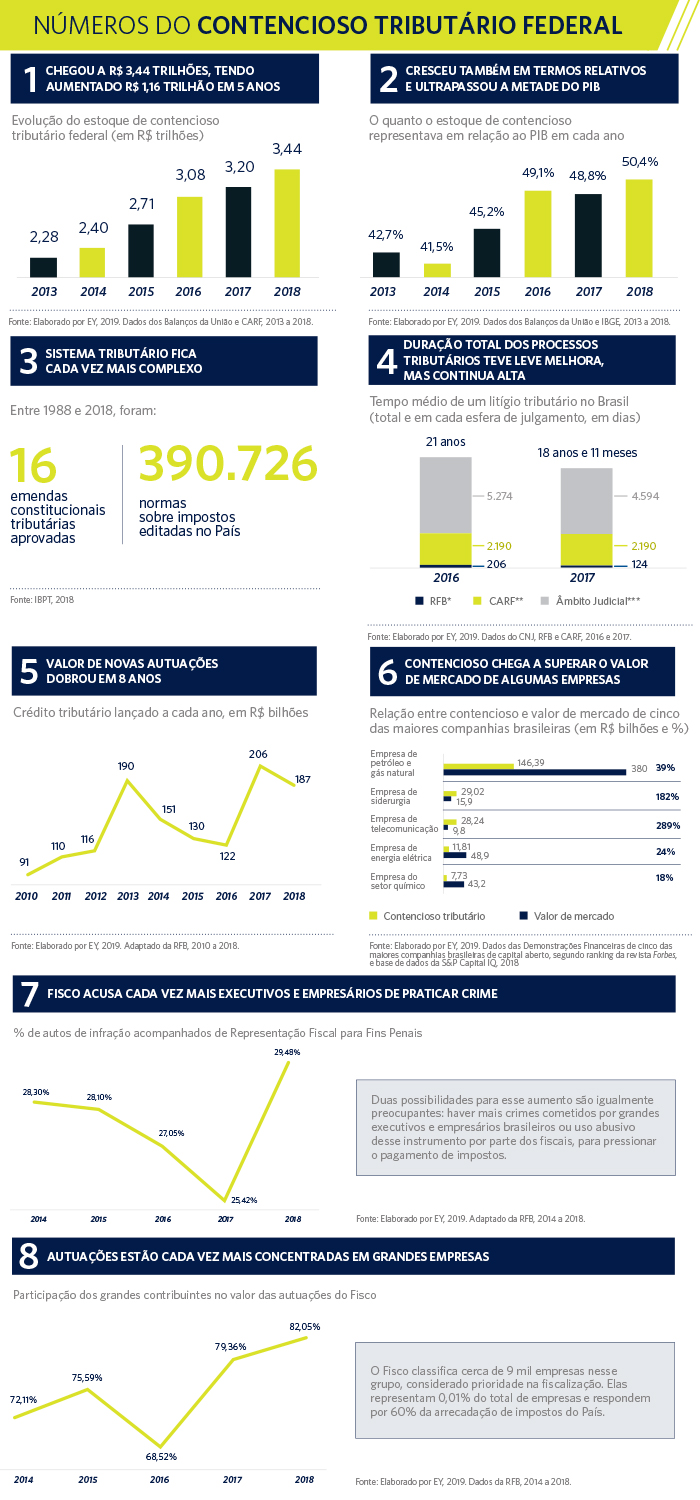

Los impuestos que el IRS intenta recaudar de los contribuyentes, pero no los recibe, no dejan de crecer. Subieron de R $ 2,275 trillones en 2013 a R $ 3,440 trillones en 2018. Para tener una idea de lo que representan estos valores, y el ritmo del aumento, vale la pena compararlos con el PIB. Durante este período, saltaron del equivalente del 42,7% al 50,4% de toda la riqueza producida en el país en un año.

Estas cifras constituyen el llamado litigio fiscal federal. El hecho de que se encuentren en el proceso de cobro no necesariamente significa que los contribuyentes deben pagarlos. Hay casos en que las deudas son indiscutibles, pero se acumulan porque el Estado no puede recibirlas. Las razones van desde la lentitud de la justicia hasta la insolvencia de quienes deben. Pero una buena parte de este total son cargos que los contribuyentes consideran injustos y, por lo tanto, están impugnando en las instancias administrativas o judiciales encargadas de dar la última palabra en la disputa.

Cualquiera sea la razón, sin embargo, el resultado es que un litigio tributario de este tamaño, y creciendo de esta manera, causa mucho daño al país. Para el Estado, significa que es cada vez más difícil y costoso recaudar los impuestos necesarios para financiar el servicios públicos, dificultando la efectividad en la obtención de resultados. Lo que podría convertirse en una escuela y un hospital se gasta en abogados, contadores, jueces y otros costos de cobranza. Para las empresas brasileñas, lo mismo: gastan energía y recursos en procesos largos que no tienen nada que ver con su actividad principal y que impactan sus balances, creando incertidumbre legal. Cuando ven estas cifras, los inversores internacionales piensan dos veces antes de invertir sus recursos en Brasil.

Para exponer aún más este tema al debate público y contribuir a la búsqueda de soluciones, ETCO contrató a una de las consultoras más importantes del mundo, EY (Ernst & Young), para realizar un diagnóstico del litigio tributario del gobierno federal. El estudio analizó datos públicos y arrojó luz sobre algunos factores que pueden estar relacionados con el aumento de los valores en disputa. EY también movilizó sus oficinas en otros seis países para mostrar cómo manejan las diferencias entre las autoridades fiscales y los contribuyentes (ver más abajo).

Los datos que más llaman la atención son el crecimiento de los montos en el proceso de cobro en los últimos años y el hecho de que han excedido la mitad del PIB en 2018. Para mostrar la importancia de los montos en disputa para las cuentas públicas, el trabajo compara el evolución del litigio con el resultado del Balance General de la Unión (BGU), que enumera todos los activos y pasivos del gobierno federal.

Suavizar el ajuste fiscal

En los últimos años, el saldo de esta cuenta, que corresponde a la Capital Federal de la Unión, ha empeorado en gran medida debido a la crisis fiscal del gobierno. A partir de 2015, pasó a números rojos y continuó deteriorándose hasta alcanzar un resultado negativo de R $ 2,42 billones en 2018. En el mismo período, el stock de litigios pasó de R $ 2,7 billones a R $ 3,44 trillones

Significa que si la Unión hubiera logrado cobrar todos los litigios fiscales, su patrimonio neto habría permanecido en la nada, y el país no se habría visto obligado a tomar medidas tan duras como las que adoptó para equilibrar sus cuentas, acentuando la crisis económica.

Uno de los autores del trabajo, la abogada Natalie Branco, gerente sénior de Servicios de Impuestos Comerciales de EY, hace la reserva de que no todos estos cargos son válidos y que una gran parte de los deudores son empresas que ya han cerrado sus puertas o no pueden pagar tus deudas "Pero da una idea de cómo el gobierno carece de estos valores", dice Natalie.

El peso para el sector productivo también encuentra evidencia en los datos. Un estudio de la Fundación Getulio Vargas, publicado en 2017, ya había traído información preocupante. Los balances de las grandes empresas brasileñas registraron la existencia de R $ 288 mil millones en litigios fiscales, más del doble de la suma de los litigios en las esferas civil (R $ 77 mil millones) y laborales (R $ 39 mil millones).

El trabajo de EY trajo otro dato impresionante. Comparó el litigio fiscal, incluidas las deudas previsionales, de cinco de las veinte mayores empresas que cotizan en bolsa en el país, según el ranking de la revista Forbes, con el valor de mercado de estas empresas, calculado por la consultora S&P Capital IQ.

En dos de ellos, el litigio fiscal excede el valor de la compañía: uno en el segmento de acero, que tiene un valor de R $ 15,9 mil millones y discute R $ 29 mil millones en impuestos, y uno en telecomunicaciones, que tiene un valor de R $ 9,8 mil millones. mil millones y litigios fiscales 289% mayores, de R $ 28,24 mil millones. En términos absolutos, el mayor litigio en la muestra totaliza R $ 146,39 mil millones y se refiere a una gran empresa en el sector de petróleo y gas natural con un valor de mercado de R $ 380 mil millones.

¿Por qué aumentó?

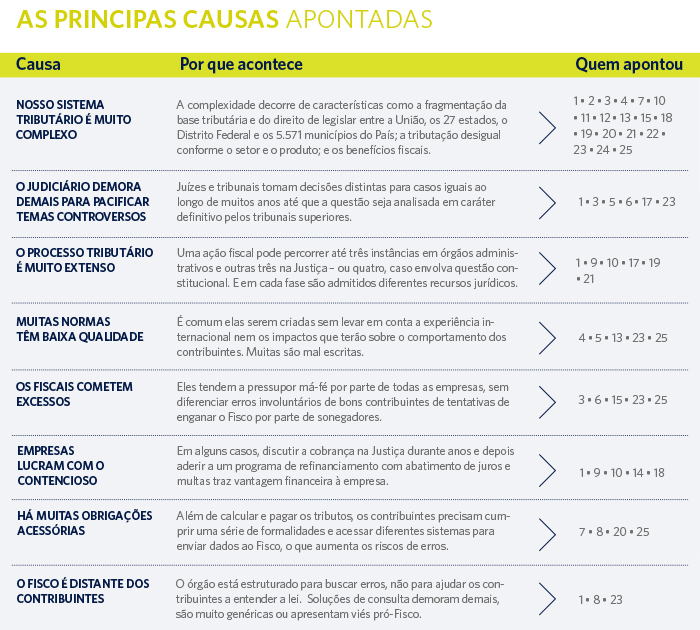

Las razones que explican el alto nivel de litigios fiscales en Brasil, así como las medidas para mitigar el problema, son abordadas en las próximas páginas de esta edición por profesionales que abordan este problema desde diferentes puntos de vista: en el gobierno, en el poder judicial, en el legislativo , en el sector privado y en la academia. Pero los expertos son unánimes al señalar la complejidad del sistema tributario brasileño y sus constantes cambios, como una de las principales causas. Una encuesta realizada por el Instituto Brasileño de Planificación e Impuestos (IBPT) mostró que, desde la promulgación de la Constitución Federal en 1988, hasta 2018, se aprobaron 16 enmiendas constitucionales y se crearon 390.726 normas fiscales en el país.

El estudio EY buscó dilucidar algunas de las razones detrás del reciente crecimiento en el stock de litigios federales. Básicamente, puede ocurrir debido a dos factores: una extensión en el tiempo de los procesos de discusión y cobro o un aumento en las evaluaciones de las autoridades fiscales.

Los procesos fiscales suelen llevar mucho tiempo en Brasil. En general, se juzgan inicialmente a nivel administrativo, en dos o incluso tres casos; y el contribuyente que pierde la disputa puede ingresar a la Corte, comenzando desde la primera instancia y puede llegar a la Corte Suprema Federal, es decir, hasta cuatro niveles de juicio.

EY aumentó el tiempo promedio que tarda un proceso en completarse en base a informes del Servicio Federal de Ingresos, CARF (Consejo Administrativo de Apelaciones de Impuestos) y CNJ (Consejo Nacional de Justicia). En 2017, fueron 18 años y 11 meses. El plazo es extremadamente largo, pero un poco más corto que el registrado un año antes: 21 años.

Lo que mantiene una clara trayectoria de crecimiento es el nuevo litigio, generado a partir de los procesos de inspección del gobierno sobre los contribuyentes. Cuando el contribuyente comprende que los impuestos que ha pagado una empresa están por debajo del monto adeudado, las autoridades fiscales evalúan al contribuyente para recaudar el impuesto no pagado más una multa e intereses. Este procedimiento se denomina publicación de créditos fiscales.

El número total de lanzamientos fluctúa cada año. De 2010 a 2016, aumentó durante tres años consecutivos y luego cayó durante otros tres. En promedio, fue de R $ 130 mil millones al año en ese período. Sin embargo, en 2017, esta cifra aumentó y alcanzó R $ 206 mil millones, un aumento del 69% respecto al año anterior. En 2018, fue de R $ 187 mil millones.

Se dan diferentes razones para explicar este crecimiento. Otra autora del estudio, la abogada Gidelle Niemann, gerente de Servicios de Impuestos Comerciales de EY, recuerda que las Autoridades Fiscales han estado implementando varios sistemas computarizados para monitorear las ventas y el pago de impuestos, requiriendo su uso por parte de los contribuyentes a través de las llamadas obligaciones accesorias. . “El IRS está evaluando más y mejor. Lleva a cabo una mayor cantidad de avisos de infracción y está invirtiendo fuertemente en la eficiencia de la inspección ”, dice Gidelle.

La gerente Natalie Branco recuerda otro factor relevante. En 2014, hubo un cambio importante en la legislación que regula cómo una empresa puede deducir de su Impuesto sobre la Renta la plusvalía pagada por la compra de otra empresa, es decir, la parte que excede la cantidad registrada como Capital contable en el saldo de la parte adquirida. . El tema involucra a muchas compañías y valores altos, y el cambio generó un gran volumen de nuevos litigios.

Centrarse en grandes contribuyentes

El estudio EY también analizó los resultados de la estrategia de las autoridades fiscales de concentrar los esfuerzos en la inspección de las mayores empresas brasileñas. Este grupo reúne a unos 9 mil grandes contribuyentes, que representan el 0,01% del total de las empresas en el país y representan el 60% de la recaudación de impuestos. Entre 2014 y 2018, la participación de estas empresas en el monto total de las evaluaciones aumentó de 72,11% a 82,05%. En 2018, este trabajo arrojó un resultado de recaudación de R $ 27,52 mil millones, el más alto jamás obtenido por el área de monitoreo de grandes contribuyentes de los Ingresos.

El estudio EY mostró, sin embargo, un hecho preocupante con respecto a las inspecciones de estas empresas. Además del aumento en el número de evaluaciones, los auditores fiscales han estado acusando a los representantes de estas empresas de cometer delitos contra la orden tributaria, y no simplemente incurrir en un error o divergir de la comprensión del IRS. Esto ocurre cuando, junto con el aviso de evaluación de impuestos, el inspector envía una Oficina de Impuestos para Fines Penales contra los ejecutivos de la compañía al Fiscal General del Tesoro Nacional. En 2018, hicieron esto en el 29,48% de las evaluaciones, frente al 25,42% del año anterior.

El trabajo de EY no buscó analizar las causas de este aumento, pero, entre las diversas posibilidades, dos son inquietantes: que podría haber una intención de aplicar este instrumento para forzar el pago de impuestos o que los mayores empresarios y ejecutivos del país comenzaron a comprometerse Más ilegalidades fiscales en los últimos años. Cualquiera sea la razón real, representa una mala noticia para un país que necesita mejorar urgentemente la calidad de su entorno empresarial.

BUENOS EJEMPLOS DE OTROS PAÍSES

En el estudio realizado para ETCO, EY movilizó sus oficinas en otros seis países para mostrar cómo resuelven los conflictos entre las autoridades fiscales y los contribuyentes y buscan inspiración para el problema brasileño. Las naciones elegidas se encuentran en diferentes etapas de desarrollo, pero todas ellas aparecen en una mejor posición que Brasil en el ranking del Informe de Competitividad Global del Foro Económico Mundial 2019: Estados Unidos (2º lugar), Alemania (7º), Australia (16º) ), Portugal (34), México (48) e India (58). Brasil aparece en el puesto 71 entre los 141 países evaluados.

También fueron elegidos por presentar diferentes modelos de solución de conflictos o por su influencia directa (Portugal) o similitudes económicas con Brasil (México). Se incluyó a India porque también tenía un alto nivel de litigios entre las autoridades fiscales y los contribuyentes y por no abordar el problema de la incertidumbre legal y los litigios en la reforma tributaria que llevó a cabo en 2017, centrada en reemplazar un Impuesto al Valor Agregado estatal por un homenaje nacional Desde entonces, el país ha caído 18 posiciones en el ranking de competitividad del Foro Económico Mundial.

La siguiente es la lección principal con respecto al litigio que el estudio EY encontró en cada uno de estos países:

1. México:

Permite la negociación entre el contribuyente y las autoridades fiscales durante la fase de inspección, autorizando la celebración de un acuerdo concluyente entre las partes.

2. Estados Unidos:

Permite un acuerdo antes o después de la emisión del aviso de infracción, con una mediación rápida y procesos de arbitraje de disputas independientes.

3.Portugal:

Proporciona al contribuyente un sistema de arbitraje inmediatamente después de la emisión del aviso de evaluación fiscal.

4. Alemania:

Favorece el diálogo entre las Autoridades Tributarias y el contribuyente durante la inspección, permitiendo acuerdos informales que evitan la generación de litigios.

5. India:

Llevó a cabo una reforma fiscal en 2017 que no colocó la seguridad jurídica como tema central. La judicialización sigue siendo alta, con casos que pueden durar 31 años.

6. Australia:

Ofrece un amplio espacio para la defensa y la negociación entre las partes en la fase de apelación administrativa, incluyendo mediación, evaluación de casos, conciliación, conferencia y evaluación neutral.