As principais revelações do estudo feito pela EY no Brasil e no exterior

Consultoria analisou os dados sobre o contencioso brasileiro e as soluções de conflitos adotadas por seis países. Conheça as principais descobertas

Erica Perin, sócia da EY, na apresentação do estudo (foto: Mário Bock)

O estudo Desafios do Contencioso Tributário Brasileiro foi realizado pela EY. A empresa de consultoria reuniu e analisou dados de diversos órgãos do governo federal e da Justiça, além de pesquisas sobre o tema produzidas por outras instituições. Envolveu também equipes da EY em seis países escolhidos para análise de modelos de solução de contencioso: Alemanha, Austrália, Estados Unidos, Índia, México e Portugal.

O trabalho foi realizado pelas gerentes Nátalie Branco e Gidelle Niemann, sob a coordenação da sócia da EY responsável pela área de impostos, Érica Perin. A seguir, seis destaques do estudo:

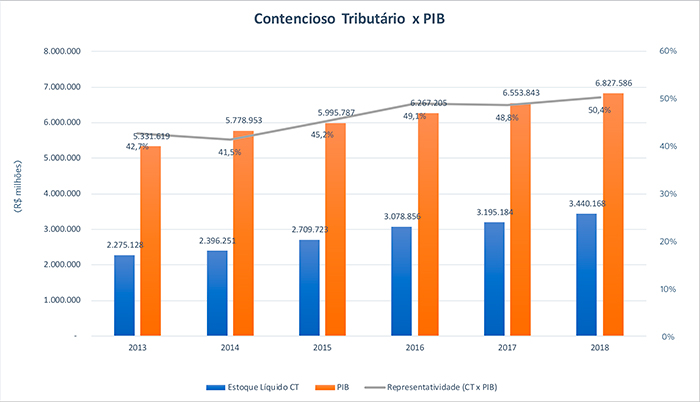

1. Relação contencioso/PIB não para de crescer

O estoque de crédito tributário contencioso da União, composto por crédito tributário da Receita Federal do Brasil (RFB) e da Procuradoria-Geral da Fazenda Nacional (PGFN), vem crescendo tanto em valores absolutos quanto em relação ao PIB. Em 2018, segundo dados do Balanço Geral da União, alcançou R$ 3,4 trilhões, ultrapassando a metade do PIB (50,5%).

2. Processos tributários duram quase duas décadas

A conclusão de um processo de contencioso tributário no Brasil leva em média 18 anos e 11 meses, na soma das etapas administrativas e judiciais. Segundo Érica, a EY calculou esse tempo a partir de dados do Relatório Anual de Atividades de 2017 da RFB; de relatório sobre julgamentos do Conselho Administrativo de Recursos Fiscais (CARF), disponibilizado pelo órgão em 2015 por ocasião da Operação Zelotes; e do Relatório Justiça em Números de 2017 e 2018 do Conselho Nacional de Justiça (CNJ).

3. Vários fatores induzem o contencioso

No estudo, a EY cita vários fatores que contribuem para o alto grau de litigiosidade do sistema tributário brasileiro. A lista inclui: a complexidade da legislação; a quantidade de obrigações acessórias; a carga tributária elevada; e aspectos relacionados às penalidades, à correção da dívida fiscal e aos programas de regularização tributária que acabam tornando a via contenciosa uma alternativa de financiamento empresarial.

Para ilustrar o grau de complexidade, a sócia da EY citou um levantamento feito pelo Instituto Brasileiro de Planejamento e Tributação (IBPT) sobre o número de mudanças nas regras tributárias de 1988 até 2018. “No período, foram aprovadas 16 emendas constitucionais tributárias e editadas 390.726 normas sobre impostos”, disse Érica.

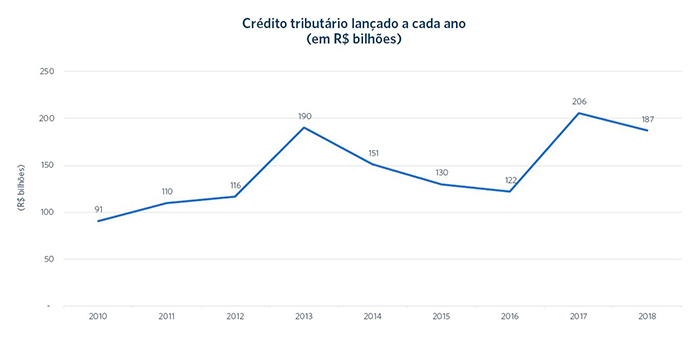

4. Incremento das autuações e das representações fiscais para fins penais

O estudo mostrou um agravamento da situação nos últimos anos. O valor anual dos créditos lançados pela Receita Federal em seus procedimentos de fiscalização aumentou 68% em 2017, em comparação ao ano anterior.

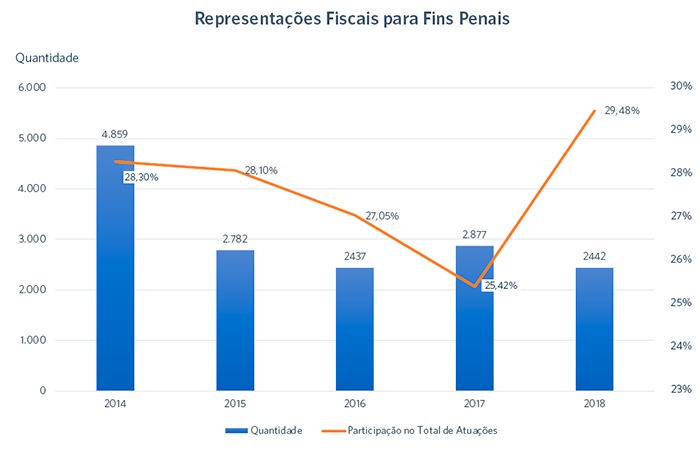

Houve crescimento também do percentual de autuações que geraram representações fiscais para fins penais, com aplicação de multa agravada (em dobro), que passou de 25,42% em 2017 para 29,48% em 2018.

De acordo com a sócia da EY, esses números coincidem com a ampliação das obrigações acessórias e de outros métodos de monitoramento de grandes contribuintes e com a entrada em vigor da Lei nº 13.464/2017, que instituiu bônus de produtividade aos fiscais atrelado a um fundo que varia conforme a arrecadação.

O estudo cita um levantamento feito pela Associação Brasileira de Jurimetria em 2014 sobre os resultados de julgamentos de multas agravadas nas esferas administrativa e judicial. As decisões deram mais razão aos contribuintes (multas derrubadas em 45% dos casos) do que ao fisco (mantidas em 36%), com resultados parciais nos demais processos.

5. Foco maior nos grandes contribuintes

A pesquisa mostrou também que, nos últimos anos, a Receita Federal vem focando a fiscalização cada vez mais nos grandes contribuintes, que representaram 68,62% das autuações em 2016 e passaram a 82,05% em 2018.

Por conta dessa estratégia, o contencioso está se tornando um problema cada vez maior para as grandes empresas. A EY analisou os balanços de cinco das vinte companhias brasileiras listadas em uma pesquisa da revista Forbes sobre as 2 mil maiores empresas de capital aberto do mundo em 2019. Em alguns casos, o contencioso é maior do que o valor de mercado da companhia.

Lembrando que para discutir os créditos tributários na Justiça as empresas são obrigadas a oferecer garantias, geralmente contratadas junto aos bancos, a sócia da EY chamou a atenção para um problema sério que pode ocorrer num futuro próximo caso o País não reverta a curva de crescimento do contencioso. “Já estamos em um nível muito alto de garantias”, alertou Érica. “Se continuar crescendo, podemos ter uma crise grave em termos de os bancos não terem mais condições de dar essas garantias”.

6. Soluções que funcionam em outros países

A análise dos modelos de solução de conflitos de outros seis países buscou identificar mecanismos que poderiam ser aplicados para reduzir o contencioso tributário brasileiro. O estudo escolheu nações mais bem posicionadas do que o Brasil (80º colocado) no ranking do Relatório de Competitividade Global 2017/2018 do Fórum Econômico Mundial: Estados Unidos (2º), Alemanha (5º), Austrália (21º), Índia (40º), Portugal (42º) e México (51º). A seleção também buscou trazer exemplos de sistemas legais distintos (civil law e common law) e de nações com influência direta (Portugal) ou semelhanças econômicas com o Brasil (México e Índia).

A seguir, um destaque de cada país:

Estados Unidos: Possibilita acordo antes ou depois da emissão do auto de infração, com processos rápidos de mediação e de arbitragem independente de conflitos.

Portugal: Disponibiliza sistema de arbitragem ao contribuinte logo após a emissão do auto de infração.

Alemanha: Favorece o diálogo entre o fisco e o contribuinte durante a fiscalização, possibilitando acordos informais que previnem a geração de contencioso.

México: Permite a negociação entre o contribuinte e o fisco ainda durante a fase de fiscalização, autorizando a celebração de acordo conclusivo.

Índia: Possui mecanismos alternativos para a solução de conflitos em casos complexos, mas a judicialização, que não foi alvo da reforma tributária realizada em 2017, segue elevada. No total, os processos tributários podem durar até 31 anos.

Austrália: Oferece amplo espaço para defesa e negociação entre o contribuinte e o fisco na fase de recurso administrativo, incluindo mediação, avaliação do caso, conciliação, conferência e avaliação neutra.